על ידי

פורסם בתאריך 26.10.2022 17:38

ענת גואטה, יו"ר רשות ניירות ערך, השתתפה בפאנל רגולטורים בוועידת ישראל לעסקים של גלובס ואמרה שההוצאות על דיור ומוצרים פיננסיים גבוהות מהייצוג שלהן במדד • יו"ר רשות התחרות: "מאבק ביוקר המחיה לא יכול לקרות על ידי גוף אחד אלא רק על ידי רצף של הרבה פעולות"

ביקורת רבה הושמעה בחודשים האחרונים על כך שמדד המחירים לצרכן לא משקף את יוקר המחיה בישראל, בטענה כי האזרחים מרגישים את עליית המחירים במכולות וברשתות השיווק באופן משמעותי הרבה יותר. היום (ד') קיבלו הטענות הללו גושפנקא גם מאחת הרגולטוריות המובילות במשק בוועידת ישראל לעסקים של גלובס, במסגרת פאנל על אתגרי המשק לרגולטורים.

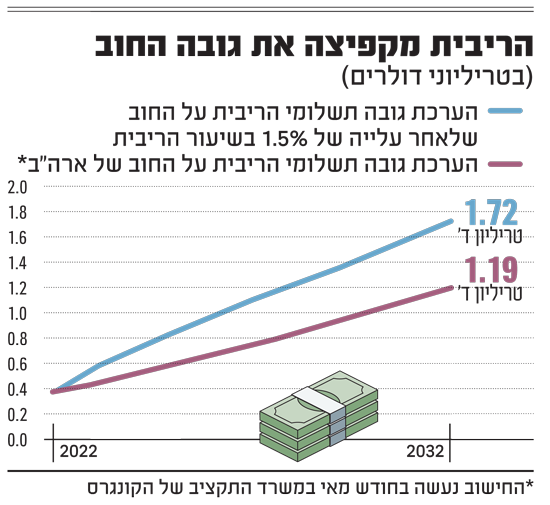

"האופן בו מודדים את יוקר המחיה, מדד המחירים לצרכן, הוא פרקטיקה קיימת, אבל אם המדד באמת היה משקף את יוקר המחיה היינו רואים שיעורי אינפלציה הרבה יותר גבוהים", אמרה יו"ר רשות ני"ע, ענת גואטה, בוועידת גלובס. "משקל הדיור וההוצאות הפיננסיות שקיימים בתיק של האזרח הישראלי הממוצע כנראה הרבה יותר גבוהים מהמשקלות שניתנות לפרמטרים הללו במדד. אז הכסף שאנחנו מוציאים על ריביות למשכנתא, על הלוואות, הכסף שלא מקבלים על פיקדונות בבנקים, הריכזויות של בנקים, אפשר היה לחסל את יוקר המחיה הרבה יותר במהירות", אמרה גואטה.

היא התייחסה גם לנושא הבנקאות הפתוחה שאמורה לאפשר לגופים חדשים להיכנס למערכת הפיננסית ולהוזיל את עלות הפעולות בה. "בנק ישראל התנגד להעברת הסמכויות בנושא הבנקאות הפתוחה לידי רשות ני"ע, וכשזה קרה תוך שלושה חודשים נתנו רישיון לשלוש חברות כדי שיוקר המחיה במגרש הפיננסי ירד בצורה דרמטית. היכולת לקבל את הריבית המקסימלית על הפיקדונות קשורה ברפורמה הזו ואני חושבת שזה יקרה הרבה יותר מהר ממה שאנחנו חושבים".

"באמת שהתפקיד של רשות התחרות הוא לעצור מיזוגים שעלולים לפגוע בתחרות ולהגדיל כוח שוק"

מיכל רוזנבוים, מנהלת רשות החברות הממשלתיות, נשאלה על ידי מנחת הפאנל, אלה לוי וינריב, כתבת גלובס, האם המצב בישראל אכן טוב כפי שנטען לא פעם או שהמדד אכן לא משקף את יוקר המחיה.

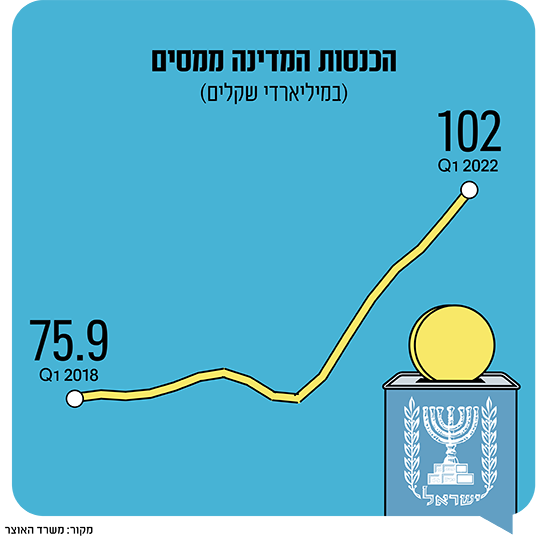

"אף אחד ממי שיושב פה לא חושב שהמצב אופטימלי", אמרה רוזנבוים, "נכון שהמצב יותר טוב משאר העולם, הגענו במצב טוב יותר למשבר הזה, אבל לכל אחד ואחת, בעיקר נשים שיושבות בפאנל, יש איך לטפל ביוקר המחיה. אם ניקח לדוגמה את ההפחתה המשמעותית במחירי הדלק, המקור היה דיבידנד של החברות הממשלתיות. הצלחנו להביא לגביה בסכום שיא של 1.4 מיליארד שקל שעד אז עמד על 250 מיליון שקל. אמרו לי שאין סיכוי שנגיע לסכומים האלה והצלחנו כי בסופו של דבר הכסף הזה שייך לציבור".

...

פוסטים אחרונים בבלוג

פוסטים אחרונים בבלוג

הודעות חשובות

הודעות חשובות

10:06 ; 1978.88 בוקר טוב, לאחר הפקיעה נשלים...

10:06 ; 1978.88

שחקן מעוף אתמול, 10:09בוקר טוב,

לאחר הפקיעה נשלים את הפוזיציה ללא שינוי במרכזה.

התיקון:

קנית CALL 2000 (שבועי 26.5) - עלות נוכחית 230 שח

כתיבת PUT 1950 (שבועי 26.5) - תקבול נוכחי 190 שח

קנית PUT...