Satoshi Nakomoto created the cryptocurrency Bitcoin in 2009, affording users privacy, power, and opportunity within a decentralized communal financial system outside of the Byzantine banking structure. He disappeared in 2011; his influence, anything but.

The impact of Nakomoto’s vision has been world-changing for those seeking financial growth outside the limitations of the banking industry’s trust-based system. The platform he constructed with built-in cryptography prevents fraudulent refunds and eliminates the need for identifying personal customer information.

Cryptocurrency’s popularity with those using it to facilitate illegal and criminal activity initially earned it a somewhat unsavory reputation. At times, the chilly reception seemed to imply even the simple desire for financial transaction privacy itself was a criminal act. As cryptocurrency continues to reshape the mainstream financial landscape, that unfair conflation appears to be slowly subsiding.

Vantagepoint AI doesn’t discriminate against crypto, quite the opposite. The Tampa-based company recently added these cryptocurrencies to their advanced artificial intelligence forecasting software for traders: Eos, Cardano, Omisego, Qtumoffers, and 28 new pairs (mostly Chainlink, Bitcoin, Litecoin, Ripple, and Ethereum pairings).

Cryptocurrency, globally accepted with borderless quick transactions and protective of sensitive customer data, has become a profoundly powerful and effective strategic way for companies to achieve their business objectives.

Cardano

Charles Hoskinson founded Cardano in 2017. Early on in its inception, Cardano sparked lively speculation about its ability to exceed Ethereum, and some dubbed it the “Ethereum killer.” With its proof of stake Ouroboros protocol and easy upgradeability, the structure is optimized to enhance functionality. Cardano introduced smart contracts this year.

Dash

Dash soared stratospherically when its price surged from $10 at the beginning of 2017 to $1,540 in December 2017. The total result? An almost $15,000 percentage of return!

Dash’s upgraded technology fortifies security and undergirds privacy compared to Bitcoin. It also offers higher transaction speeds. Unlike Bitcoin, Dash also hides sender and receiver addresses, rendering transactions untraceable. Dash’s self-funds with 10% of all mining reward, literally invests or reinvests in itself. Extreme growth and innovation make Dash likely to be one of the best altcoins of 2021.

...

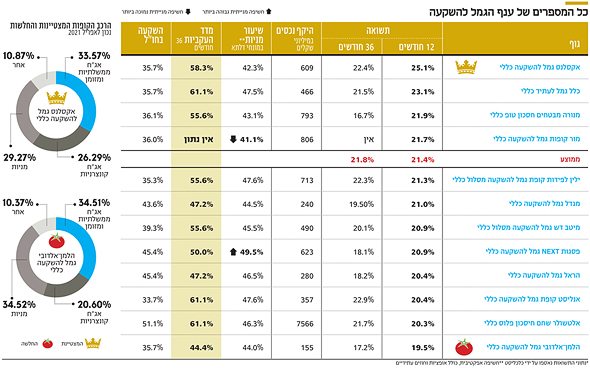

פוסטים אחרונים בבלוג

פוסטים אחרונים בבלוג

הודעות חשובות

הודעות חשובות

תודה על השיתוף, האמת שזה שאני עסוק בזה תקופה מצד...

תודה על השיתוף, האמת שזה שאני עסוק בזה תקופה מצד אחד, הנוחות של קופת גמל להשקעה היא מפתה במיוחד הקטע שלא צריך לשבור את הראש על אירועי מס ודוחות כל פעם שרוצים להחליף מסלול

דני55 18.12.2025, 18:23מצד שני, אני תמיד מרגיש...