יותר ויותר ישראלים מעבירים את הכספים שהחזיקו בחשבונות העו"ש שלהם, שאינם נושאי ריבית, למוצרי חיסכון או השקעה אחרים כדי לנצל את התנאים החדשים. אומנם יותר מ־500 מיליארד שקל עדיין שוכבים בעו"ש, אך בחודשים האחרונים כ־50 מיליארד שקל מופקדים מדי חודש בפיקדונות הבנקאיים, וכ־6 מיליארד שקל נוספים עושים את דרכם מדי חודש לקרנות הנאמנות הכספיות, שהפכו ללהיט בשוק הנאמנות.

הישראלים מתעניינים בקרנות הכספיות

הבנקים, שרוצים להשאיר את כספי הציבור אצלם כיוון שהם משמשים למתן אשראי, העלו את הריביות שהם מציעים על הפיקדונות. הריבית הממוצעת לפיקדונות של עד שלושה חודשים בריבית קבועה, היכן שנמצאים מרבית החסכונות נושאי הריבית של הציבור, עלתה בדצמבר מ־1.39% ל־1.54%.

הריביות לתקופות ארוכות יותר של בין שנה לחמש שנים עמדו בדצמבר בממוצע על קצת יותר מ־3.3%, כאשר לתקופה של שנתיים ומעלה חלק מהבנקים כבר הציעו ריבית של יותר מ־4%. זאת, עוד טרם גלגול הריבית שעלתה בתחילת ינואר ב־0.5% והריבית שעלתה ביום שני בשיעור דומה/מופחת.

היתרון המשמעותי של הפיקדונות הבנקאיים הוא בכך שהריבית המוצעת בהם היא ידועה ויציבה לכל אורך התקופה (משיכה מוקדמת תפגע בתשואה באופן משמעותי). מנגד, הם סובלים מחסרונות משמעותיים כמו חוסר נזילות יחסי, קנס על יציאה מוקדמת ובעיקר מכך שהם לא נהנו מהמשך העלאת הריבית של בנק ישראל, כיוון שהריבית המוענקת לציבור נקבעת בעת פתיחת הפיקדון. זאת, לצד חיסרון במיסוי - תשלום מס נומינלי של 15% בעת המשיכה

למול הפיקדונות הבנקאיים, נמצאות הקרנות הכספיות, שדומות לפיקדונות יותר מאשר לקרנות נאמנות אחרות. בבסיס חישוב התשואה של הקרנות הכספיות עומדת הריבית של המדינה בה הן מושקעות. כך, הקרנות הכספיות השקליות מציגות לרוב תשואה גבוהה ב־0.1%־0.2% מעבר לריבית של בנק ישראל.

תשואה של 10% בקרנות הדולריות

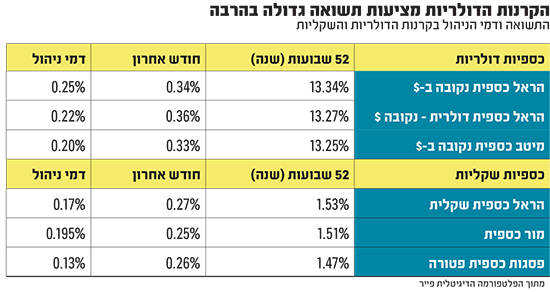

הקרנות הדולריות לעומת זאת, מציגות כיום תשואות גבוהות הרבה יותר, עד כדי תשואה של כ־10%. מבט על התשואה בשנה האחרונה מראה שחלקן אף רשמו תשואות של יותר מ־13%.

הסיבה הראשונה לכך היא שהחשיפה של הקרנות הדולריות היא לריבית בארה"ב שעומדת כיום על טווח שבין 4.5%־4.75%, כלומר גבוהה יותר מהריבית של בנק ישראל. מעבר לכך, הן נהנות גם מהריאלי של הדולר שהתחזק בכמעט 3% מתחילת החודש אל מול השקל, שמייצרת להן תשואה עודפת.

"בחודשים האחרונים רואים הן במערכות שלנו והן בכלל השוק, מגמה לפיה יותר ויותר ישראלים מודעים ליתרונות של הקרנות הכספיות כשבשבועות האחרונים רואים את המגמה הזו מופנית לקרנות הדולריות, אלה שחשופות לדולר", אומר אלעד שפר, מנכ"ל פייר, פלטפורמה המאפשרת לפרטיים לרכוש קרנות נאמנות באופן מקוון וללא עמלות.

"לפני חצי שנה לא יכולת למצוא מישהו שיתעניין במוצר הזה והיום לקוחות פונים באופן יזום, שואלים ומבקשים לרכוש אותו. הם שואלים שאלות מאוד נקודתיות גם בנושא הנזילות והמיסוי הנומינלי שיש עליהן אל מול מיסוי ריאלי כמו בפיקדונות, ולא רק כיצד נקבעת הריבית שהם יקבלו".

ואכן, מי שרוצה להשקיע בקרנות הכספיות, ייהנה מנזילות גבוהה יותר ומכך שהתשואה תעלה ככל שהריבית תעלה, אך גם עלול להיפגע כאשר הריבית של בנק ישראל תרד. בנוסף, הוא יהנה מכך שהמיסוי עליהן הוא ריאלי בלבד (25% מס), וכל עוד התשואה עליהן נמוכה מהאינפלציה, שממשיכה כאמור לטפס, גם המס הריאלי יחושב בהתאם.

החשיפה לדולר פועלת לשני הכיוונים

למה בכל זאת כדאי לשים לב? קודם כל לדמי הניהול. קרנות רבות ניצלו את האפשרות להעלות דמי ניהול ב־1 בינואר מדי שנה, וחלקן הקפיצו את דמי הניהול בעשרות אחוזים. בנוסף, בעוד שבקרנות הכספיות השקליות התשואה ברורה מאוד, בהתאם לריבית בנק ישראל, לא כך באשר לקרנות הדולריות.

"אומנם חלקן מציעות היום 10% תשואה אך צריך להבין שחשיפה לדולר יכולה לפעול לשני הכיוונים והתחזקות של השקל אל מול הדולר תקזז את התשואה", אומר שפר.

"לחשיפה למט"ח יש משמעויות אחרות שלא תמיד מתחברות למה שאנשים מחפשים בקרן כספית שקלית ולכן קרן דולרית יכולה להתאים למי שרוצה חשיפה למטבע זר ופחות למי שרוצים לשים את הכסף במקום בטוח, לישון בשקט ולא להפסיד כסף".

הוא מוסיף כי בתוך הקרנות הדולריות יש כאלה שהתשואה שלהן מגלמת את ריבית הפד בשיעור ניכר יותר, בעוד אצל אחרות ניתן משקל גדול יותר לשער הדולר אל מול השקל. צלילה לפערים אלו תשפיע על התשואה.

גלובס

Wallstreet

hhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhhh

x

הגב עם ציטוט

הגב עם ציטוט