על ידי

פורסם בתאריך 14.09.2022 12:51

האסטרטג הראשי של בלקרוק וסגן האסטרטג הראשי של ענקית ניהול הנכסים, טוענים כי לנחישות של הבנקאים המרכזיים ברחבי העולם להוריד את האינפלציה מהר יש מחיר, בדמות מיתון שעלול להיות חריף בהרבה מההערכות • לדבריהם, העולם מתעלם מכך וכלל לא ברור האם חייבים לשלם את המחיר כרגע

זוכרים את קנוט דוב הקוטב? זמן קצר לאחר לידתו בגן החיות של ברלין ב-2006 הוא ננטש ונדחה על ידי אמו. אחד המטפלים התערב וגידל אותו על ידי האכלה מבקבוק. אבל היו מי שטענו שעדיף להמית את הדוב מאשר שבני אדם ייגדלו אותו. "מוטב שיהיה להם את האומץ לתת לדוב למות", אמר מנהל גן החיות בעיר אאכן. קדחת תקשורתית ומחאות נרחבות שפרצו בעקבות האמירה הם שהצילו בסופו של דבר את חייו של קנוט.

לדעתנו, נראה שנגידי הבנקים המרכזיים מתנהלים כעת במנטליות של "תנו לדוב למות" (את המילה דוב, תחליפו במילה כלכלה). נראה שהם מעדיפים פשוט להרוג את הכלכלה מאשר להסתכן באפשרות של אובדן העיגון של ציפיות האינפלציה (כלומר שאנשים יאמינו שמעתה ואילך אינפלציה גבוהה יותר תהיה עניין נתון). תנו לנו להסביר.

התעלמות מעלות הצמיחה

המשימה העיקרית של נגידי בנקים מרכזיים היא למצוא איזון בין אינפלציה לצמיחה. שקלול תמורות (טרייד אוף) בין השתיים - תוך צפיית פני העתיד בנוגע לכך - היה בעבר עמוד תווך מרכזי בקביעת המדיניות של בנקים מרכזיים. אבל כיום ניהול הפשרה הזו נעדר מהדיון הציבורי, דווקא כאשר הוא נחוץ יותר מאי פעם.

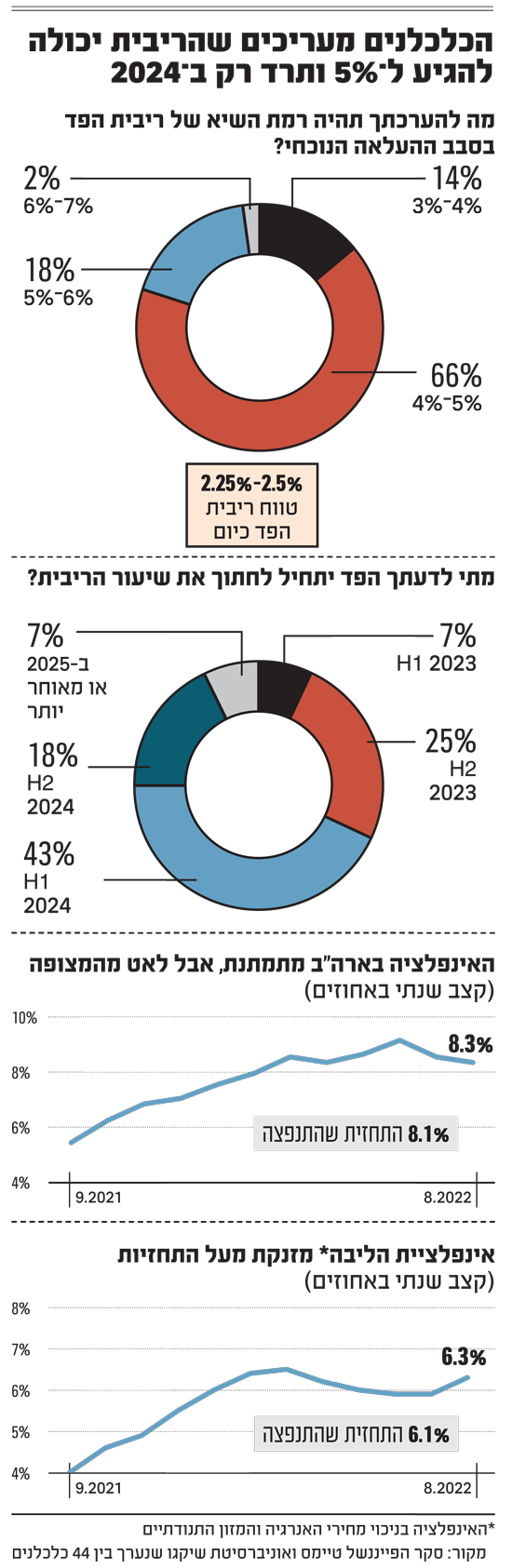

למה יותר מאי פעם? אנחנו נמצאים במשטר חדש בו המחירים בפשרות ביחסי הגומלין שבין צמיחה לאינפלציה אפילו גדולים יותר - בעיקר בגלל מגבלות ייצור בכלכלה. קשה לנו לראות הקלה במגבלות הייצור הללו בקרוב, מה שמציב את הבנקים המרכזיים בין הפטיש לסדן. עם זאת, בעוד שהם התחילו להכיר שהמחיר משלמים היום גבוה יותר, הם ממשיכים להתמקד אך ורק בניהול הצד האינפלציוני. יו"ר הפדרל ריזרב, ג'רום פאוול, אמר לאחרונה, כי "האחריות לספק יציבות מחירים היא בלתי מותנית". איזבל שנבל, חברת מועצת נגידי הבנק המרכזי האירופי (ECB), טענה כי "השבת האמון ושימורו מחייבים אותנו להחזיר את האינפלציה ליעד במהירות".

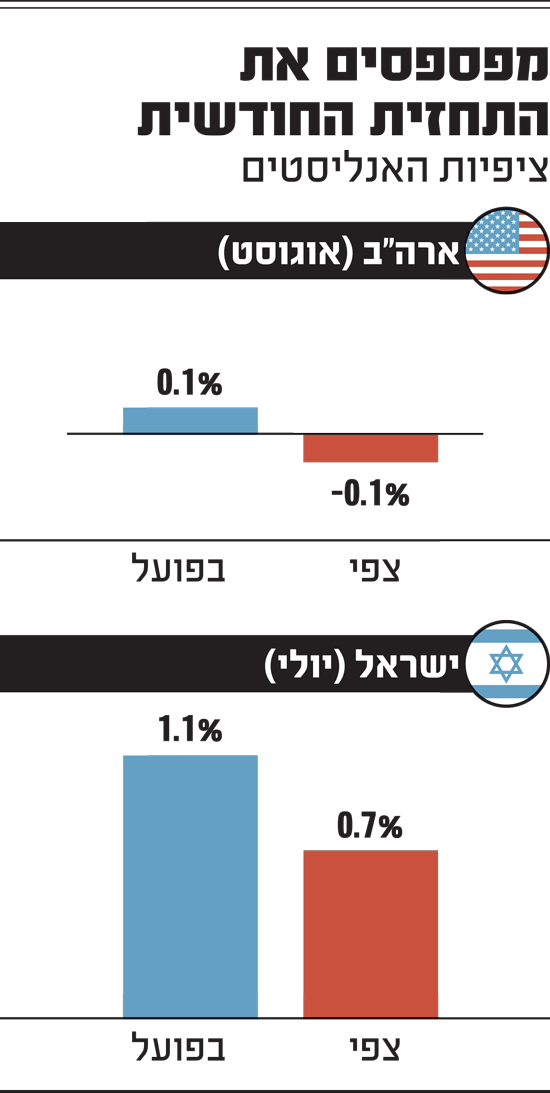

ואולם, הם אינם מכירים בכך שלגישה הזו יש נזק משני. על הבנקים המרכזיים לציין במפורש עד כמה עליהם לפגוע בצמיחה כדי להשיג את יעדי האינפלציה שלהם - ולפי ההערכה שלנו, הדבר ידרוש מיתון עמוק בארה"ב, עם פגיעה בצמיחה שעלולה להגיע לכ-2%, תוספת של 3 מיליון מובטלים - ומיתון עמוק עוד יותר מכך באירופה.

במרומז, נראה שהם מאמינים כי הסיכון של אובדן עיגון ציפיות האינפלציה גובר על המחיר הכואב הזה - והדבר מצדיק העלאות ריבית אגרסיביות כדי "להרוג את הדוב". אכן, זה יהיה מוצדק אם ציפיות האינפלציה לא היו מעוגנות. זה נכון שלאף אחד אין באמת הבנה טובה כיצד עובדות ציפיות האינפלציה: הן מעוגנות עד שהן לא. אבל בהסתכלות על מגוון רחב של מדדים, הציפיות לא נראות כרגע חסרות עיגון כפי שהיה בשנות ה-70, תקופה שרבים השוו את המצב הנוכחי אליה. למרות זאת, נראה שהבנקים המרכזיים נחושים לשלם את מחיר המיתון של ציפיות לא מעוגנות - ולהרוג את הדוב - לפני שהם יודעים אם בכלל צריך לשלם אותו.

הסטת הדיון

על ידי התמקדות אך ורק באובדן העיגון התיאורטי של ציפיות האינפלציה, והתעלמות מעלויות הצמיחה המוחשיות ביותר, גם הפד וגם ה-ECB מתחמקים מוויכוח מכריע שצריך לנהל: היכן צריכים קובעי המדיניות להכריע בפשרה שבין אינפלציה לצמיחה. מהי המהירות המתאימה שבה האינפלציה צריכה לרדת חזרה ליעד? ייתכן אולי ש"כמה שיותר מהר" היא לא דרך הפעולה הנבונה ביותר, במיוחד אם הציפיות לאינפלציה נשארות מעוגנות.

...

פוסטים אחרונים בבלוג

פוסטים אחרונים בבלוג

הודעות חשובות

הודעות חשובות

מתוך ועידת האנרגיה היום בת"א: אני רוצה לפתוח עם...

מתוך ועידת האנרגיה היום בת"א:

קלוד היום, 14:02אני רוצה לפתוח עם חן, האחראי על התחום במשרד האנרגיה. איך אתה רואה את העתיד של הקידוחים?

בר יוסף: "רגע לפני 7 באוקטובר היינו לקראת הליך תחרותי לחיפושים בים, שהביא הרבה...