חברי ועדת השווקים הפתוחים של הפדרל ריזרב מתכנסים השבוע ליומיים של דיונים שבסופם, ביום רביעי בערב (שעון ישראל), יחליטו בכמה להעלות את הריבית בארצות־הברית. ברור שבסוף הפגישה הזו הריבית תעלה, אבל שורה של שאלות אחרות מרחפות מעליה: מה יהיה גובה ההעלאה, עד לאיזה רמה הריבית צפויה לעלות, ובעיקר - מה יהיה מחיר ריסון האינפלציה. לא בטוח שיש תשובה חותכת לשאלה הזו, אבל חלק מהתרחישים פסימיים למדי. כפי שיו"ר הפד, ג'רום פאוול, הבהיר לאחרונה: זה יהיה כרוך "בכאב מסוים".

הפגישה של בכירי הפד מתקיימת בצל נתוני האינפלציה שהפתיעו לרעה בשבוע שעבר. מחירי הדלק אמנם ממשיכים לרדת, אבל אינפלציית הליבה, כלומר המדד בניכוי מחירי האנרגיה והמזון התנודתיים, שזינקה מעל התחזיות באוגוסט חיזקה את ההערכה בשווקים לפיה הפד יעלה את הריבית ב־0.75%. זו תהיה פעם שלישית ברציפות שבה הפד מעלה את הריבית בשיעור האגרסיבי הזה, והיא תביא את הריבית בארה"ב לטווח של 3%-3.25%.

מה יהיה שיא הריבית?

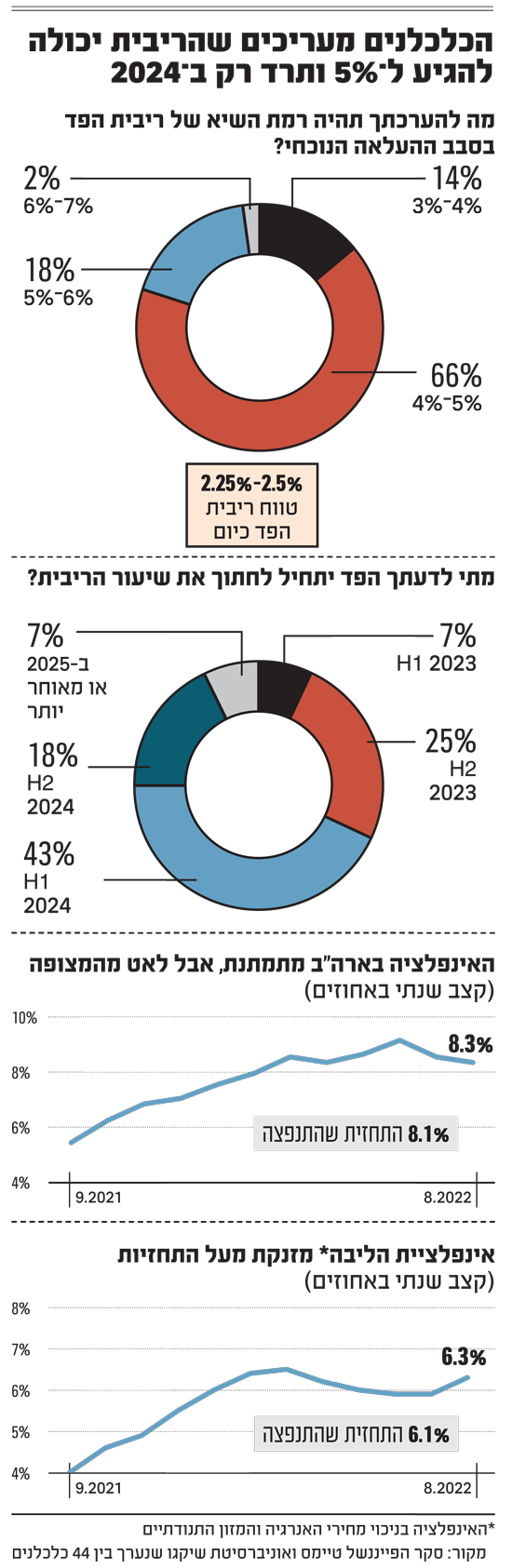

זה נראה כבר כמו זיכרון רחוק, אבל רק לפני שנה בפד עדיין דיברו על כך שהאינפלציה תהיה זמנית וחולפת. כאשר הפד התחיל להעלות את הריבית, במרץ השנה, ההערכה שלו הייתה שהריבית תטפס עד ליעד סופי של בערך 2.8% בשנה הבאה, ואז תרד. לשם הפרופורציה, ריבית הפד עומדת כבר היום על 2.25%-2.5%.

מאז הפד הקצין עוד יותר את ההערכות שלו, ובפגישה ביוני כבר דיברו על כך שהריבית בשנה הבאה תגיע ל־3.8%. עכשיו, אפשר לשמוע הערכות לפיהן הריבית תגיע ל־4% עוד השנה, וכנראה גם לא תרד מתחת ל־4% במהלך כל השנה הבאה. בסקר כלכלנים שערך ה"פיננשייל טיימס" יחד עם אוניברסיטת שיקגו, רוב הנשאלים העריכו שהיעד הסופי של הפד הוא בין 4% ל־5%, ושהריבית לא תרד לפני 2024. פרופ' לארי סאמרס, אחד מהקולות ה"ניציים" בוויכוח על האינפלציה בארה"ב, העריך בראיון בסוף השבוע שרוב הסיכויים הם שהריבית תגיע בסופו של דבר עד מעל ל־4.5%, והוא לא יופתע אם הריבית תעלה גם מעל ל־5%.

"המחקר המפחיד ב־2022"

השאלה הנוספת בדיון הזה היא עד כמה העלאות הריבית של הפד יפגעו בכלכלה האמריקאית. כלומר האם הפד יצליח להשתלט על האינפלציה בלי לגרור את ארה"ב למיתון ולזינוק משמעותי באבטלה.

הנעלם הגדול הוא האם שוק העבודה האמריקאי, שיצא מאיזון בתקופת הקורונה, יחזור להתנהגות הרגילה שלו. בתרחיש האופטימי, של חזרה הדרגתית לשגרה, אפשר יהיה לקרר את שוק העבודה בארה"ב, להוריד את מספר המשרות הפנויות, ולרסן את האינפלציה - מבלי ששיעור האבטלה יעלה משמעותית. אבל בתרחיש הפסימי, הדרך לקירור שוק העבודה עוברת בהכרח בזינוק האבטלה.

התרחישים האלה (ועוד) עומדים בלב מחקר שהציג פרופ' לארי בל מאוניברסיטת ג'ון הופקינס, יחד עם חוקרים בכירים מקרן המטבע העולמית, בכנס של מכון ברוקינגס היוקרתי. התרחיש העדכני ביותר של הפד, לפיו האבטלה תעלה רק עד לרמה של 4.1%, כרוך לפי החוקרים בהנחות אופטימיות, אבל אם שוק העבודה או הציפיות לאינפלציה לא יתנהגו כמצופה, "העלייה הקטנה באבטלה שהפד צופה לא תספיק. או שהאינפלציה תישאר גבוהה, או שתהיה לנו אבטלה גבוהה יותר והאטה כלכלית משמעותית".

זהו כמובן רק מחקר אחד, שכרוך בשלל הנחות ספציפיות - והחוקרים עצמם מדגישים שהם לא בענייני התחזיות, אלא רק בוחנים תרחישים שונים. פרופ' ג'ייסון פורמן, מי שהיה ראש מועצת היועצים הכלכליים של הבית הלבן בממשל אובמה, והשתתף גם בכנס, כינה אותו בטור שפירסם בוול סטריט ג'ורנל, "המחקר הכלכלי המפחיד ביותר של 2022". כשפורמן לקח את המודל של החוקרים, ושיבץ בו את ההנחות שלו לגבי שוק העבודה והציפיות לאינפלציה, הוא הגיע לתוצאה לא מעודדת: כדי שהאינפלציה תרד ליעד של 2% בסוף 2025, האבטלה תצטרך להגיע עד לרמה של 6.5% ב־2023 וב־2024.

אבל יש כאמור גם קולות אחרים, כמו למשל זה של יאן האציוס, הכלכלן הראשי של גולדמן זאקס. במקביל לסקירה שגולדמן פירסמו השבוע, האציוס אמנם הזכיר שכלכלני הבנק מעריכים שיש סיכוי של 50% למיתון בשנתיים הקרובות, אבל בכל זאת הביע אופטימיות לגבי האפשרות של נחיתה רכה. האציוס מדגיש עד כמה המציאות הכלכלית של המגיפה הייתה חריגה ועכשיו, עם היציאה מהקורונה, והירגעות השיבושים בשרשרת האספקה, גובר הסיכוי לדעתו שהפד יצליח להוריד את האינפלציה מבלי להעלות את האבטלה משמעותית.

גלי ההדף העולמיים

הדיון הסוער בקרב הכלכלנים נמשך. הפד עצמו, כך לפי ההצהרות של פאוול, ימשיך בהעלאות הריבית שלו לפי הנתונים בשטח. אבל ברור שהוא ממוקד עכשיו בהורדת האינפלציה, ויש לו את מלוא הכוונות להצליח במשימה הזאת. והפד לא לבד: הבנק המרכזי האמריקאי מוביל (ואולי גורר) אחריו את רוב הבנקים המרכזיים במערב להעלות ריבית.

"הסכנה העכשווית", כותב מוריס אובסטפלד, שכיהן בעבר ככלכלן הראשי של קרן המטבע, "היא לא שהצעדים הנוכחיים והמתוכננים ייכשלו בהרגעת האינפלציה. אלא שהם ילכו רחוק מדי, ויובילו את הכלכלה העולמית להתכווצות חריפה ומיותרת". בדיוק כמו שב-2021 הבנקים המרכזיים לא הבינו נכון את הגורמים שדוחפים את האינפלציה כלפי מעלה, עכשיו הם לא מביאים בחשבון כמה מהר האינפלציה יכולה לרדת (ייתכן שעלייה קטנה באבטלה, לפי אובסטפלד, תביא לירידה גדולה באינפלציה). ולא רק זה: הם גם לא מתחשבים בעובדה שהצעדים שלהם משפיעים על הנעשה במדינות אחרות (ולהפך) - למשל באמצעות ירידה בביקושים, או באמצעות הרעת התנאים הפיננסים. כשכולם מעלים את הריבית ביחד, עלולה להיווצר דינמיקה שרק תחריף את ההאטה.

לאזהרות של אובסטפלד, הצטרף בסוף השבוע גם הבנק העולמי, שהתריע ש"ייתכן שאנחנו מתקרבים לסיפו של מיתון עולמי ב-2023, ושרשרת משברים פיננסיים בשווקים המתעוררים ובכלכלות המתפתחות".

הכלכלה העולמית, מסבירים בבנק, מצויה בעיצומו של מהלך חד ומסונכרן של העלאות ריבית והידוק תקציבי. אבל להערכתם גם העלאות הריבית החזויות לא יספיקו להשתלטות על האינפלציה - מה שעלול להוביל בתרחיש אחד להעלאות ריבית נוספות ולהאטה עולמית חריפה, ובתרחיש קיצוני יותר גם להרעה בתנאים הפיננסיים, שתגרור מיתון עולמי.

כולם מחכים לפאוול

אז איך רואים את הדברים בפד נכון לעכשיו? האם הם עדיין מאמינים ביכולתם להשתלט על האינפלציה בלי לגרור זינוק באבטלה? והאם סכנת המיתון העולמי נכנסת לשיקולים שלהם? התשובות לחלק מהשאלות האלה יתבררו ברביעי בערב, כשפאוול יתייצב מול העיתונאים עם הריבית העדכנית.

פוסטים אחרונים בבלוג

פוסטים אחרונים בבלוג

הודעות חשובות

הודעות חשובות

מגזר הביטחוניות בהשוואה שנתית העליתי את שלושת...

מגזר הביטחוניות בהשוואה שנתית

חיפושית כחולה 18.04.2024, 11:02העליתי את שלושת התעודות ITA, PPA, XAR לשם השוואה והתשואה השנתית, כולן במגמה שורית.

http://www.s-maof.com/Forum/attachment.php?attachmentid=12025&stc=1...