שוק המימון שמור בימים כתיקונם לאנשי מקצוע "ולעכברי" אג"ח, ובצדק: כאשר ההתנהלות בשוק המימון מתרחשת ללא קשיים מיוחדים, מדובר בשוק משמעמם לחלוטין. הזינוק שהתרחש בחודש האחרון בעלויות המימון בשוק החזיר את שוק זה למרכז הבמה, כאשר ההתערבויות היומיות מצד הפד' מלבות עוד יותר את הדיון סביב יציבות המערכת הבנקאית. יש תמימות דעים בין הכלכלנים היום כי אחת הסיבות לאירועים בחודש האחרון היא רגולציה על הסקטור. בהקשר זה נראה ששווה להתעמק במהלך שצפוי לצאת לדרך בחודשים הקרובים, ה-CELC.

ה-CECL הוא קיצור של Current Expected Credit Loss, תקן חשבונאי חדש שצפוי להיכנס לתוקף לראשונה בתחילת ינואר הקרוב בבנקים הגדולים בארה"ב, ויחול בהדרגה על שאר הבנקים. עד שנת 2023 התקן צפוי להיות מוחל על כל הבנקים בארה"ב. התקן החודש נוצר בחלק מלקחי המשבר הכלכלי של 2008, ומטרתו הוא שיפור איכות הדיווח על המצב הכספי של התאגיד הבנקאי, באמצעות הקדמת רישום ההפרשות להפסדי אשראי.

החל מתחילת השנה הבאה, ישונה החישוב להפרשות להפסדי אשראי מצד הבנקים: ההפרשה להפסדי אשראי תחושב לפי ההפסד הצפוי לאורך חיי האשראי, במקום לאמוד את ההפסד שנגרם וטרם זוהה. באומדן ההפרשה להפסדי האשראי יעשה שימוש משמעותי במידע צופה פני עתיד שישקף תחזיות סבירות לגבי אירועים כלכליים עתידיים.

התקן שהוצג לראשונה ב-2016 זוכה בשנים האחרונות לאינספור ביקורות. הביקורת העיקרית טוענת כי בעוד המטרה של התקן החדש היא להפחית את רמת המחזוריות בענף הבנקאות, בפועל התקן עשוי להגביר אותה, כאשר עלות האשראי צפויה לעלות.

ההשפעה לטווח קצר

המעבר לחישוב עתידי של הפסדי אשראי צפוי לעלות את דרישת הרזרבות מהבנקים ב-30% עד 50%, כאשר חלק מהערכות מדברות כי ההפרשות מצד הבנקים יצטרכו לגדול בעד 70%. כל זה מגיע כאשר רזרבות הבנקים ירדו בשבועות האחרונים לרמות שפל בעקבות החזרה של הממשל האמריקני לשוק.

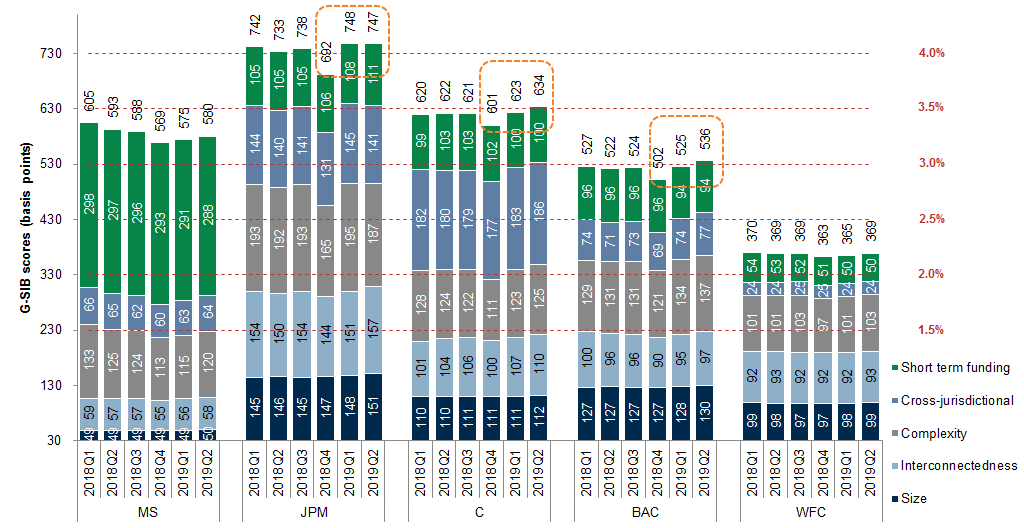

אם זה לא מספיק, זה מגיע בתקופה בה הבנקים 3 מהבנקים הגדולים צריכים לבצע ברבעון הקרוב הורדת מינוף לאחר שעברו ברבעון השני של השנה לקטגוריה ה-2 מבחינת דרישות ההון.

המשמעות היא שהקיפאון בשוקי המימון בשבועיים האחרונים נמצא בתחילתו. הדרך המהירה של הבנקים הגדולים להגדיל את הונם היא באמצעות עצירה של הלוואות בשוק ה-REPO.

הניתוח האחרון של גולדמן זאקס: 3 בנקים גדולים יצטרכו לבצע הורדת מינוף ברבעון הקרוב. הדרישה הרגולטורית החדשה מגיעה בתזמון גרוע לבנקים

לנוכח המתרחש בשוק המימון, הבנקים הגדולים מעריכים היום כי לפד' לא תהיה ברירה, והוא יצטרך להפוך את ההתערבויות היומיות שהוא מבצע כעת לתוכנית רכישות (QE). מורגן סטנלי לדוגמא, צופה כי הפד' יחל בתוכנית רכישות בהיקף של 315 מיליארד דולר לתקופה של 6 חודשים החל מה-1 בנובמבר.

עד שהפד' יתערב, מצוקת הדולרים בשווקים כבר בא לידי ביטוי בשוק המט"ח, כאשר הדולר אינדקס נסחר בשיא של שנתיים וחצי.

גרף הדולר אינדקס: הדולר בשיא ברקע למצוקת הנזילות בשוק

פוסטים אחרונים בבלוג

פוסטים אחרונים בבלוג

הודעות חשובות

הודעות חשובות

לגבי המעוף ב-4,000 – אני איתך. לעלות שנה שלמה...

לגבי המעוף ב-4,000 – אני איתך. לעלות שנה שלמה בחודש אחד זה לא כלכלה, זה טירוף מערכות. הציבור שקונה בעדריות יגלה בקרוב שהנזילות בבורסה שלנו היא לא מה שהוא חשב כשיתחיל המימוש האמיתי.

רועיסל היום, 09:51