וועדת השוק הפתוח של הפד' (FOMC) פרסמה אמש את החלטת הריבית לחודשים הקרובים. אם צריך לסכם במשפט אחד את המדיניות הנוכחית של הבנק, אז ניתן להגיד כי הפד' מיישר קו לחלוטין עם מה שהיה ידוע לשווקים הפיננסים מזמן – הכלכלה האמריקנית בדרך להאטה משמעותית בשנתיים הקרובות, כאשר סייקל האשראי מגיע לסיומו.

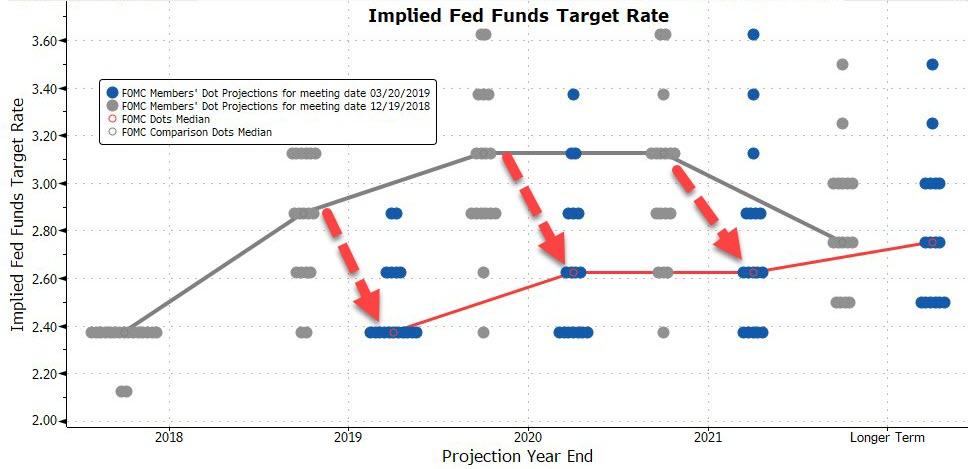

השינוי החד שהתרחש בתוך 3 חודשים בלבד בתחזית הבנק בנוגע לריביות ממחיש עד כמה תחזית הבנק בדצמבר האחרון הייתה מנותקת מהמציאות (כאשר השוק ראה זאת בצורה די ברורה). הבנק צופה כעת 0 העלאות ריבית במהלך השנה הקרובה, והעלאת ריבית נוספת של 0.25% במהלך 2020.

למרות התחזית של הפד' והתבטאויות של ג'רום פאואל בנוגע לחוזקה של הכלכלה האמריקנית, עקומת האג"ח האמריקנית ממשיכה להציג תסריט פאסימי הרבה יותר. עקומת האג"ח ממשיכה הבוקר להיות הפוכה בטווח של 1-7 שנים, כאשר המשקיעים מעריכים כי הבנק יצטרך להוריד ריבית בשנים הקרובות לנוכח ההאטה הכלכלית הצפויה. מי צודק הפעם? השוק או הפד'?

עקומת האג"ח האמריקנית הבוקר - שוק האג"ח ממשיך לתמחר בעיות

במקביל להתקפלות של הבנק בנוגע לריבית, הפד' הודיע על הפסקת תהליך צמצום המאזן בספטמבר הקרוב, כאשר החל מאוקטובר הבנק צפוי להתחיל לשנות את תמהיל ההשקעות שלו: הפד' יעביר את הפדיון שמתרחש בשוק האג"ח מגובה משכנתאות (MBS) לשוק האג"ח הממשלתי . מדובר בהודעה שלילית במיוחד לשוק הנדל"ן האמריקני, שהתרגל בשנים האחרונות שהפד' מממן עד 30% מההלוואות בשוק זה.

עד ספטמבר הקרוב צפוי מאזן הבנק לרדת בעוד 225 מיליארד דולר, ומאזן הבנק צפוי לעמוד על 3.7 טריליון דולר. רזרבות הבנקים המסחריים בחשבון הפד' צפויים לרדת לרמה של 1.2 טריליון דולר (לעומת 1.5 טריליון דולר כעת). נכון לעכשיו (הפד' לא הודיע על QE נוסף), החל מאוקטובר הקרוב צפויות הרזרבות של הבנקים לרדת בשיעור של 10 מיליארד דולר לחודש.

הירידה הצפויה ברזרבות הבנקים+עקומת האג"ח ההפוכה+ הצפי להאטה בפעילות הכלכלית צפויות להפעיל כעת לחץ על סקטור הבנקאות האמריקני. לפי המסחר אמש, נראה כי המשקיעים לא מחכים: גולדמן זאקס (סימול:GS) ובנק אוף אמריקה (סימול:BAC) נפלו עד 3.5%, כאשר שאר הבנקים גדולים יורדים בין 2% ל-3%. בעיה גדולה עוד יותר צפויה כעת בבנקים האזוריים, שנמצאים במצב פיננסי הרבה יותר בעייתי.

נזכיר בהקשר זה כי בשנת 2018 רשמו הבנקים בארה"ב הפסדי עתק "לא ממומשים" של 251 מיליארד דולר, הרמה הגבוהה ביותר מאז 2008. אותם הפסדים אינם נכנסו לחישובים של הרווח הנקי של הבנקים במהלך עונת הדו"חות האחרונה, אך יהפכו להפסדים בפועל במידה והבנקים יהיו חייבים לממש את האחזקות לנוכח קשיי נזילות .

ההפסדים הלא ממומשים של הבנקים האמריקניים התאגיד הפדראלי לביטוח פיקדונות בארה"ב (FDIC)

הורדת התחזיות לשוק האמריקני שנעשתה אמש צפויה לפגוע עוד בשוק האירופאי. ירידת התשואות בשוקי האג"ח צפויה להעיב עוד יותר על סקטור הבנקאות השברירי באיחוד, כאשר הבנקים יתקשו עוד יותר לייצר רווחים. דויטשה בנק (סימול:DB), קרדיט סוויס (סימול:CS), UBS (סימול:UBS) צפויים לרכז עניין בימים הקרובים.

בנוסף, בשבועות האחרונים חלה התייצבות מסוימת בנתוני המאקרו באירופה, בעיקר בגלל ההיחלשות של האירו. התחזקות האירו מול המטבע האמריקני בעקבות ההודעות האחרונות צפויה להעיב גם היא על הפעילות הכלכלית באיחוד האירופאי.

ולסיכום, סייקל האשראי שהתחיל ב-2008 ממשיך להראות סימנים כי הוא מגיע לסיומו בשנה הקרובה. החלטת הריבית והורדת תחזית הצמיחה אמש היא בסה"כ הודאה של הפד' בטעות שביצע בערכותיו בשנה האחרונה. ההתפתחויות שיתרחשו בסקטור הבנקאות בתקופה הקרובה בסקטור הבנקאות צפוי לאותת עד כמה ההאטה של השנתיים הקרובות תהיה כואבת.

הודעות חשובות

הודעות חשובות

מה הקפיץ את מניית משק אנרגיה לצמרת התשואות של הבורסה?

מניית חברת האנרגיה ניתרה מתחילת השנה ב־156% - התשואה הרביעית בגובהה במדד ת"א־125. מאחורי הזינוק הנחשולי עומד הצפי לעלייה בביקוש לחשמל וסיבוב פרסה ברגולציה. עם זאת, בשוק יש מי שחושש מהלוואת הענק שנטלה...

גרוס היום, 10:31